ひがしです!

お金のことが日々、頭から離れません。誰か助けてください

このままでは金の亡者になってしまいそうです

はてさて!

そんな悩める小人の目に飛び込んできた本はこれ!

- タイトル インデックス投資は勝者のゲーム 株式市場から利益を得る常識的方法

- 出版年月日 2018年6月3日

- 著者 ジョン・C・ボーグル

どうやらこの本を読めば、株式市場から利益を得るための常識的方法を学べるようです

嘘だったら許さないぞo(`ω´ )o

はてさて

そもそも、著者のジョン・C・ボーグルってどこのどいつですか?

お答えします!

ジョン・C・ボーグルは、アメリカに本社がある世界最大規模の資産運用会社、バンガード・グループの創設者です

世界初のインデックス型投資信託(インデックスファンド)を提供した初めての会社としても知られているようですね

と、言われましても・・・・

そもそも、インデックスファンドのことがよくわからないんだけど・・・・・

・・・・・

・・・・・

ひとまず!

めちゃくちゃすげー( ・∇・)

ってことだけ覚えておいてくれれば大丈夫です(笑)

この本はどんな本?

とにかくインデックスの素晴らしさを、インデックスの強さを、インデックスの美しさを、これでもかと教えてくれる本です!

読み進めれば読み進めるほど

「ホントにもうわかったから・・・インデックスが最強なんでしょ・・・」と、良い意味で呆れてしまうくらいインデックスの強さを叩き込まされます

この世のすべてがインデックスかのような錯覚に陥りそうでした・・・・

やべー本だな、そりゃ( ・∇・)

ただ、しっかり覚えておけばもしかすると・・・

今後の資産形成の役立つお金の使い方を教えてくれるかもしれません!

インデックス投資とは?その1

投資信託商品です

さっき、著者のジョン・C・ボーグルが資産運用会社の創設者って紹介してたんだから、そんなこともうわかってるよ( ・∇・)

という厳しいツッコミは置いておいて・・・

投資信託とは、お金を資金運用会社に預けると、会社が集めたお金で企業投資などをして、それによって得た利益を資金提供者に還元してくれるサービス(金融商品)のことですね

資産運用の経験がない人でも、一度は聞いたことがあると思います!

加えて投資信託は「アクティブファンド」と「パッシブファンド」の2種類に分けられます

アクティブファンドとは、ある市場の期待利回りを超えるリターンを目指して、ファンドを運用する金融商品です

一方、パッシブファンドは、ある市場の利回りと同じリターンを目指して、ファンドを運用する金融商品になります

へえーーーじゃあ、アクティブファンドの方が良さそうだね( ・∇・)

だって、市場の期待利回りを超えるリターンを目指して、バリバリの金融マンが運用してくれるんでしょo(`ω´ )o

・・・・・

・・・・・

・・・・・

普通そう思いますよね

だって、ぼくもそう思いますもん(笑)

それじゃあ、インデックスはどちらのファンドに分類されるのかというと

「パッシブファンド」に分類されます!

あれ?

この本のタイトルは「インデックス投資は勝者のゲーム」・・・・

アクティブファンドよりもパッシブファンドの方が優れているということか( ゚д゚)

そうです!この本では、伝統的なインデックスに連動したファンドに投資をしろと終始一貫して主張しています!

インデックス投資とは?その2

インデックス投資の「インデックス」とは、「指数」を表しています

「日経平均」という言葉は誰もが聞いたことがあると思いますが、これがインデックス、指数だと考えてくれれば大丈夫です

例えば、よくニュースなどで、「日経平均は27,000円を超えて急反発した」というふうに数字が報道されているのをよく目にすると思います

日経平均がどのように構成されているかというと、次の表のとおりです

- 算出対象 東証一部(現在はプライム市場?)を代表する銘柄

- 銘柄数 225銘柄

- 算出方法 対象銘柄の株価平均

有名な多くの企業の株価平均を表した数字が、先ほどの27,000円ということです!

この数字が、経済の浮き沈みによって、今日は27,500円、次の日は27,300円、またその次の日は28,000円と、日々値動きします

この値動きに連動する成果を目指して資産を運用するのがインデックス投資なんです!

インデックス投資が優れている理由は?

それでは、なぜ、本書ではインデックス投資を勝者のゲームと言い表しているのでしょうか?

アクティブファンドでは、市場の期待リターンよりも高いリターンを目指して運用されるのだから、アクティブファンドの方が優れているように感じますよね?

それでも、本書ではインデックス投資の方が格段に優れているとしています

凡人にはわからないかもしれないけどなーーーーーーーーーー!!!

落ち着け、なぜそこでテンションがあがる( ・∇・)

インデックス投資が優れている理由は次のとおりです!

- 広く分散投資ができる

- 運用コストが低い。アクディブファンドでは高い手数料が発生する

- 多くの投資家が市場平均のリターンには勝つことができない

ひとつひとつ見ていきましょう!

広く分散投資できる

インデックスファンドの強みは多くの株式に分散投資できるところです

そもそもインデックス投資は、参照する指数と同等のリターンを目指して運用されるので、指数を構成する銘柄に広く投資されている金融商品です

例えば、①任天堂、②ソニー、③スクウェア・エニックスの3銘柄で構成された日経平均ゲーム版(仮)という指数があるとしましょう

単純に考えれば、各ゲーム会社の銘柄をそれぞれ1株ずつ保有している場合は、3銘柄の値動きが混ざり合って、日経平均ゲーム版(仮)の指数の値動きと同様のパフォーマンスを発揮しますよね

これが、インデックス投資の基本的な考え方になります!

任天堂が新作ゲーム機を発表したことにより、株価が上昇した場合は、その恩恵を受けることができますし、逆にソニーのゲーム機の売れ行きが芳しくないことにより、株価が下落した場合は、その損失を被ることになります

それらの値動きが混ざり合って、日経平均ゲーム版(仮)の指数が構成されるので、指数と同じ構成銘柄を保有することで、同様のリターンを得られるという仕組みです

一方、アクティブファンドでは、逆に分散投資の恩恵が受けられないことが多いです

今回の例で言えば、ファンドマネジャーが任天堂の成長を信じており、任天堂一点張りで株式を保有する場合です

任天堂の株価が上昇したときは、その恩恵を最大限受けることができます

しかし、スクウェア・エニックスの新発売したドラゴンクエストが史上最高傑作となり、株価が上昇した場合、もちろんその恩恵を受けることができません

また、任天堂が何らかの理由によりゲームを開発できなくなってしまったらどうでしょう

新作ゲームが発売されないのであれば、誰も任天堂に期待しなくなってしまいますよね

そんな未来が訪れてしまったら、ぼくも悲しいです( ;∀;)

というか、生きていけなくなるかもしれません。それくらい一大事です(笑)

この投資方法を分散投資と対比して集中投資というのですが、いわゆるハイリスクハイリターンの投資手法なんですね

それに比べて分散投資は市場の値動きが広く混ざり合うので、ローリスクローリターンの投資方法と言えるかもしれません

そしたらさー、任天堂が好調のときに株を売ってしまって、軟調なときにまた株を買えばいいじゃん( ・∇・)

投資が上手な人ならハイリターンをたくさん獲得できるんだよね( ・∇・)

ローリスクローリターンじゃ、いつまでたってもお金が増えないよ( ・∇・)

・・・・

・・・・

・・・・

怒涛の攻めに耐えられません(笑)

いいから黙って伝統的なインデックスに投資しろ!!!

運用コストが低い。アクディブファンドでは高い手数料が発生する

アクティブファンドは一般的に手数料が高くつきます

それはなぜかというと、ファンドマネージャーが汗水垂らして情報を収集し、市場の期待リターンを超える銘柄を選ばなければならないからです

当然ですが、優良な企業に投資するためには、企業業績をよく理解するとともに世の中の情勢にもよく目を配らなければなりません

そうすると、いわゆる手間がかかるので、投資家はその分多くの手数料を払わないといけないわけです

一方で、インデックス投資は、参照する指数に連動した期待リターンを目指すわけなので、極端な言い方をすると、市場の銘柄と同じものを同じだけの割合で保有するだけなんです

なんならAIだけで完結するかもしれません。ルンバでもできます、きっと

ルンバじゃお家に帰れなくなって壁に向かってガコガコするのが関の山だろ( ・∇・)

・・・・・

・・・・・

インデックス投資の運用においては、アクティブファンドのファンドマネージャーのように、汗水垂らして企業業績等を注視する必要がないわけなので、その分の手間賃、手数料が安くなるわけですね

同じ額だけ投資するのであれば、手数料は安いに越したことはありません

長期間にわたって資金を運用し続けるのであれば、高い手数料は何倍にも膨れ上がります

資産運用という観点から見ると、コストが安く済むというのはそれだけで価値が高いんです

これがインデックスファンドが優れている大きな理由の一つです!

多くの投資家が市場平均のリターンには勝つことができない

はてさて

実際にハイリスクハイリターンの投資はインデックス投資が獲得するリターンに勝つことができるかというと・・・・

もちろん勝つことはあります(笑)

勝つんかいっ!!( ゚д゚)

そら見たことかっ( ・∇・)

ただそれは当然、たまたまハイリターンだけを享受したからに他なりません。わかりやすく言えば、年末ジャンボ宝くじに当たったようなものです

宝くじは例として少し極端ですが(笑)

ここで少し冷静に考えてみましょう

・・・・・

・・・・・

そもそも全部成功すると思う???

ハイリターンがそんなポンポン獲得できるなら、全人類が大富豪になってますよ!

ぼくも大富豪になりたい( ;∀;)

実際には、任天堂だってゲーム事業が振るわないことだってあるんです

それが予見されたものであるならいいですが、実際は任天堂が「これはいける!!」と思った商品が、思ってるほどゲーマーの心を動かさないこともあるんですよね

WiiUのことディスってんのかおまえ( ・∇・)

・・・・・

・・・・・

まあ、そういうことです(笑)

それはさておき

結果として、インデックスファンドのリターンは、ほとんどのアクティブファンドのそれを大きく上回っているんです!

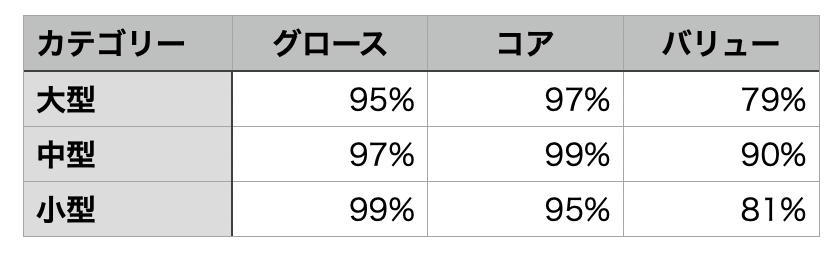

次の表は、米国株式市場のS&P500インデックスよりリターンが低かったアクティブファンドの割合を表しています

なお、S&P500指数は米国の代表的な株価指数の一つです

日経平均225と同じようなものだと考えてくれれば大丈夫です!

※インデックス投資は勝者のゲーム 図表3−3 対象となるS&Pインデックスに負けたアクティブ運用投信の割合(2001年〜2016年)より作成

凄腕のトレーダーでもない限り、市場経済の大きな魔物には、多くの人が勝てないんですね

ひよっこが一丁前に銘柄選定しても大火傷するだけってことです

ちなみに本書では、様々な視点・手法でいかにインデックスファンドが優れているのかどうかを説明してくれます!

- 複利リターンというマジック、複利コストという暴君という表現で、2%市場に負けることによる長期的な影響

- 投資信託のリターンとコストの関係性

- 配当利回りとファンドの経費 など

すべて書ききることはできないのですが、多角的な視点を持ってしてもやはり多くの投資家がインデックス投資のパフォーマンには勝てないというのは、揺るがない事実のようです!

ぼくが、本書を読んで面白いなと思った一説を引用しておきます!

インデックスファンドを通じてベンチマークに等しいリターンを狙うことで、受益者が典型的なアクティブ運用の株または債権ファンドよりも高いパフォーマンスを手にする可能性が高まる場合が多い。これこそ、今日の投資信託のパラドックスである。平均的であろうとすることが、平均を上回る最良の方法なのである。

引用元:ジョン・C・ボーグル(著)インデックス投資は勝者のゲーム

歴史から学ぶ市場経済のリターン

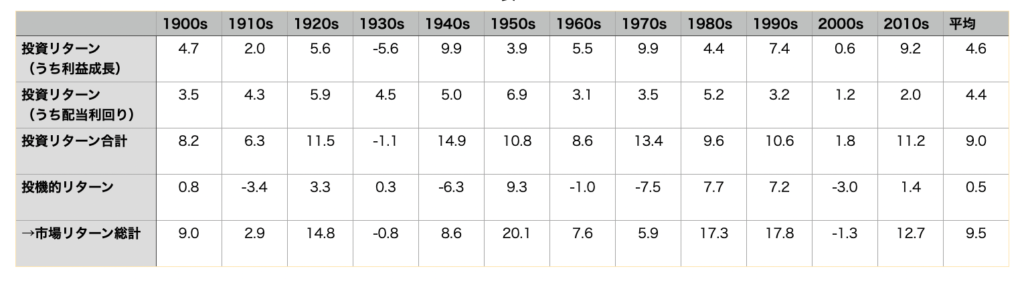

下の表は本書に記載されている、米国株式市場のS&P500における市場リターンを表に落とし込んだものです

※インデックス投資は勝者のゲーム 図表2−2 10年ごとの株式の投資リターン(年率%。1900〜2016年)より作成

投資リターンのうち利益成長に関しては、企業がどれだけ成長したかどうか

配当利回りに関しては、株式市場に投資をした場合に得られる配当金を表しています

この2つを合わせると理論上は企業全体が生み出した現実的な価値(利益)と一致します

1900年代から2010年代までに企業が生み出した利益は平均すると9.0%ということですね!

一方で投機的リターンとは、簡単に表現すると投資家の市場に対する「期待」を表しています

任天堂は次はどんな素晴らしいゲームを作ってくれるんだろうワクワク( *`ω´)

という期待が株価を上下させるんですね(笑)

だって、未来に希望が感じられる企業には投資したくなりますよね?

このように感情的な部分(もちろん投資家は何かしらの根拠に基づいて未来に投資するのだとは思いますが・・・)も市場リターンに含まれるわけです

はてさて

絶対数を見ると投機的リターンは結構な割合を占めているようにも見えます

1950年代は9.3%も株価を上昇させていますし、逆に1970年代は7.5%も株価を下落させています

ところがどうでしょう。よく見てみてください

これまでの平均をみると、投機的リターンによる上昇幅は0.5%しかありません

プラスが大きいときもあれば、その分マイナスも大きいからです

市場リターンの総計の占める割合はどうでしょうか?

9.5%のうち0.5分しか影響していないですよね

まじだ、ほとんど影響してねえじゃねえか( ・∇・)

そうです!

結局、市場の期待値は、投資家の感情と、ある一時のイベントで乱高下するだけで、長期的には企業がもたらす投資リターンにほぼ影響を及ぼさないんです

一時一時に市場より高い成果を求めて資産を運用したとしても、感情という大きなうねりに飲み込まれてしまうことでしょう

これがハイリスクハイリターンの投資には、より顕著に現れてくるのかもしれません!

集中投資は、大きな利益を享受できるかもしれない一方で、大火傷してしまうこともあります。それで、株式投資そのものを止めてしまうのではもったいないですよね!

だったら、コツコツと企業業績に連動した投資(ここではS&P500指数)をした方がよくないでしょうか?

だって、最終的には企業全体の成長に上手く乗っかれる確率が高いんですから

でもさー、なんかつまんなくね、おれはもっと爆勝ちしたいわけよ、ヒリヒリするような戦いにしか興味がないわけ( ・∇・)

・・・・・

・・・・・

敗者のゲームがお好きなようでっ!!!!

ちなみに、上表のリターンで116年間複利運用すると衝撃的な結果がもたらされます

なんと、1900年に株式に投じられた1ドルは、2015年末までに年平均9.5%で増大し、43,650ドルとなったそうです!!

インフレを加味した実質リターンに換算すると、1,339ドル程度とのことですが・・・

それでもすごい金額ですけどね(笑)

インデックス投資がどれだけの可能性を秘めているか、少しは感じられたでしょうか?

著者ジョン・C・ボーグルの素晴らしい言葉

投資をしなければ、将来の財政基盤を確実なものにするために必要な富を蓄えることはできない。複利は奇跡である。時間は友なのだ。できるかぎりの時間を使いなさい。

引用元:ジョン・C・ボーグル(著)インデックス投資は勝者のゲーム

簡単な計算の問題だ。純リターンは、投資ポートフォリオがもたらす総リターンから負担するコストを差し引いたものである。それゆえ、投資にかかる費用を最小化しなければならない。

引用元:ジョン・C・ボーグル(著)インデックス投資は勝者のゲーム

投資をしなさい。最大のリスクとは、多くのリターンを得られるのにあなたの資金を運用しないという長期的なリスクのことであって、市場のボラティリティという実際には実現化されない短期的なリスクのことではない。

引用元:ジョン・C・ボーグル(著)インデックス投資は勝者のゲーム

市場に居座り続けることが何よりも大事ということです!

いつどのタイミングで資産家となれるチャンスが転がってくるのか誰にもわからないんですから!

それならば、コストは最小限に抑え続けた方がより良いというのは当たり前のことかもしれません!

まとめ

これでぼくもお金持ち?

- コストの低い伝統的なインデックスに投資する

- 市場の細かな値動きに惑わされずじっと待つ

- ドヤ顔の金融マンに騙されるな。自分を信じろ!

投資は大きな損失を抱えることもあります。自己責任でお願いします

投資は大きな損失を抱えることもあります。自己責任でお願いします

ここまでインデックス投資の素晴らしさを解説しておいて最後に保険かけたな

しかも2回( ・∇・)

・・・・・

・・・・・

でもまあ、投資が自己責任なんて、そんなん当たり前だよな( ・∇・)

そんなん当たり前だっ!!!

雑だーーーーーーーん!

積みゲーがなくなりません。誰か助けてください

けっこう忙しいんですよね、仕事が

おれめっちゃ忙しいけど!!!

ってどやってるわけではないんですが・・・・・

そもそも、ブログ名が「定時帰りが日々」なんだから、やりたくてやってるんじゃないんだろうな( ・∇・)ご愁傷様

とりあえず、星のカービィディスカバリーで、ワドルディと「わにゃわにゃ」し続けていますよ(笑)

ところで、任天堂さま

ゼルダの伝説ブレスオブザワイルドの続編はまだですか?

・・・・・

・・・・・

そういえば、おまえ、伝統的なインデックス投資してるのか( ・∇・)

もちろんやってます!ジョン・C・ボーグル氏創設のバンガード社が運用する、SBI・V・S&P500インデックスファンドがメインです!

S&P500?

たしか、2022年は絶賛下落真っ只中じゃなかったか?

しかも、この前の金曜日、22日の米国株式市場で前日比▲2.77%で大幅マイナスだったとか( ・∇・)

・・・・・

・・・・・

うわぁぁぁぁぁぁぁああああああああああ!!!!!

・・・・・

・・・・・

( ・∇・)

・・・・・

・・・・・

よしっ

こんなときは、気を取り直してゲームだ!

じゃ!

-640x360.png)